文/铁犁

四川省酒类流通协会执行会长

长江风酝商学院院长

进入2024年,不少酒企提出打造样板市场,山东、河南均是首选。

何为样板市场?酒企又为何纷纷将目光瞄准山东、河南?样板市场即模范市场、基础市场,酒企既能在此总结市场经验打法,又能保障基础销售额。

仔细对比山东、河南的基本情况,从它们的共性与各自的特性中,或许可以窥见酒企为何大张旗鼓地将这两省作为样板市场。

共性:市场规模大、本地酒势弱

山东、河南既是经济强省,也是人口大省。2023年,山东省地区生产总值(GDP)9.21万亿元,常住人口10122.97万人,全省居民人均可支配收入39890元,人均消费支出24293元;河南省地区生产总值(GDP)达5.91万亿元,常住人口9815万人,全省人均可支配收入29933元,人均消费支出21011元。

2023年山东、河南两省GDP排名均进入全国前十,山东第三、河南第六,GDP和人口数量背后是实实在在的消费能力。

《2023年河南酒类行业市场发展报告》显示,2023年河南省白酒流通市场销售总额668.19亿元,与上年同比增长8.03%。而山东,早在2020年前后,白酒市场整体规模就已达到600亿元,正在向700亿元迈进。

还有一组数据比较有趣:2023年,河南省内品牌流通数据销售额为142.36亿元,占比仅21.3%。而山东,因地产酒众多,销售额大概在180亿元左右,占比约1/3。

超600亿元的市场容量、本省品牌市场份额低,让山东、河南自然而然地成为一块“香饽饽”。

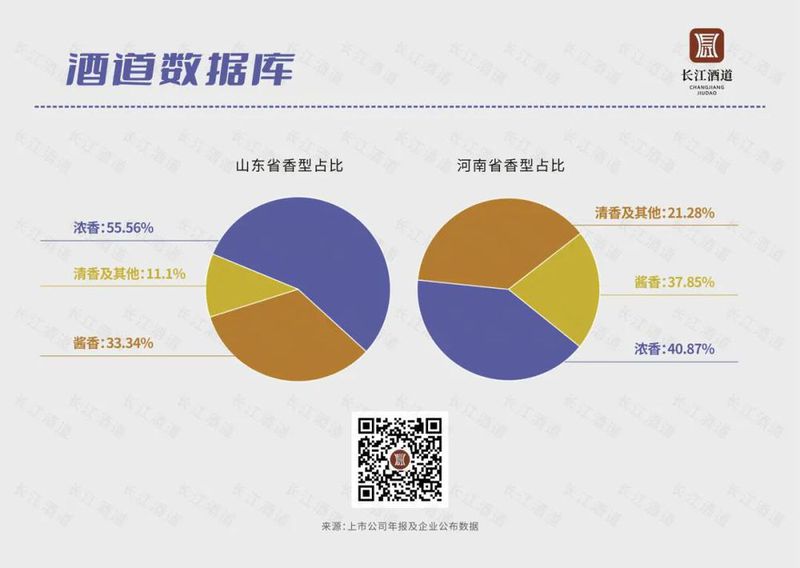

再看河南、山东的香型分布情况。河南省浓香40.87%、酱香37.85%,二者占据了近八成的市场份额,清香及其他香型占比21.28%。在山东,浓香则表现得更为强势,市场占比约55.56%,酱香约33.34%,清香及其他香型约11.1%。

可以看出,山东、河南均以浓香为主。同时,这两省是除贵州外,酱香渗透率较高的省区,但是酱香份额增速逐渐放缓,清香份额增速明显。

另外,根据《中国疾病预防控制中心周报》的全国饮酒率排名显示,山东最爱喝酒,其次是河南。浓厚的饮酒风气也是这两地白酒消费的重要助力,同时也让这两地低度白酒更受欢迎。

综上,在山东、河南两省,浓香型酒企应巩固优势地位,酱香型酒企继续提高渗透率,清香型酒企则可借清香复兴大势大展拳脚,低度白酒也可以成为攻入这两省的突破口。

个性:地产酒梯队不同,消费水平有差异

虽然山东、河南两地有着较相似的成为酒企样板市场的先天优势,但这两地白酒市场仍有着细微差别。对于白酒品牌打造样板市场来说,失之毫厘,差之千里。

首先,山东、河南地产酒虽均占比不高,但两省地产酒梯队组成截然不同。《2023年河南酒类行业市场发展报告》显示,仰韶酒业已经连续3年销售额突破30亿元,10亿元以上的酒企有杜康及宝丰,6亿元到10亿元的酒企有赊店、皇沟御酒、五谷春、宋河,1亿元以上的酒企包括豫坡酒业、蔡洪坊酒业、鸡公山酒业、朗陵罐酒、张弓老酒、寿酒集团、贾湖酒业。

值得一提的是,仰韶酒业官网披露,仰韶酒业集团2023年销售额已突破50亿元。可见,河南俨然已形成以仰韶酒业领头,杜康、宝丰酒业紧跟,赊店老酒、皇沟酒业、五谷春酒业等组成的金字塔梯队格局。

反观山东,虽无全省化龙头企业,但地产酒众多,省内16个地级州市都拥有各自的代表品牌,且居民消费忠诚度较高。如淄博有扳倒井、潍坊有景芝、济南有趵突泉、青岛有琅琊台、日照有浮来春、临沂有兰陵王、济宁有孔府家酒、菏泽有花冠等。

在2021年的《山东省白酒生产企业名录》中,统计了500多家白酒企业,几乎“一县一酒厂”。从这个层面来说,白酒品牌打入山东,几乎是“一城一战”,市场竞争难度更大,而打入河南则需要更关注仰韶这个地产龙头在本省的强劲引领力量。

前面提到山东的GDP已接近10万亿元、人均消费支出24293元,河南GDP近6万亿元、人均消费支出21011元。

分城市来看,山东青岛、济南、烟台GDP超万亿,5000亿元以上的有潍坊、临沂、济宁,3000亿元以上的有淄博、菏泽、东营、德州、威海、泰安、滨州,只剩聊城、日照、枣庄三城未突破3000亿元,但均已突破2000亿元。

河南GDP破万亿的城市只有郑州,之下只有洛阳GDP超过5000亿元,南阳、许昌、周口、新乡、商丘、驻马店、信阳GDP超3000亿元,平顶山GDP超2000亿元。

仔细对比可见,山东、河南整体GDP及各地级市GDP分布情况,导致了山东各地级市消费水平更高,这就意味着山东白酒消费价格段要高于河南。

总结:因地制宜,攻城略地

我将山东、河南比作白酒市场之玉,是两块极具价值的市场。对于酒企来说,拿下这里,既可以北进华北、东北,又可以南下连接华中、华东。尤其是浓香型酒企来说,山东、河南更可以看作是浓香的北部防线、战略屏障,是绝不可失的市场。

共性让大量酒企都想从这两地分一杯羹,但不是每一家企业都能成功,原因在于忽略了个性。

山东、河南地产酒梯队格局及分布情况决定了酒企在进入这两个市场时打法上存在差异,白酒消费价格段不同又决定了导入这两个市场的产品选择不同。

因此,蛋糕虽具有诱惑力,如何分蛋糕、分哪一部分蛋糕,还是需要酒企认真衡量企业定位、产品定位,针对不同市场找到合适的产品、打法,才能实现攻城略地。

相关链接:

铁犁盘酒 | 新周期与新趋势下,白酒行业2023年“硬开瓶,软复苏”

铁犁盘酒 | 酒业成2023经济增长新引擎,机会将在行业洗牌中浮现

铁犁盘酒 | 有效应对挑战,怀揣未来希望,迎接新时代来临

- END -