执笔 | 尼 奥

编辑 | 萧 萧

齐鲁大地,百花齐放。

山东是全国人口大省,2023年人口数量达到1.01亿人,也是经济强省,2023年GDP达到9.21万亿,增速6.0%,位列全国前三甲。作为全国白酒市场容量TOP1,同时也是曾经的产酒大省,山东历来是酒企兵家必争之地。

庞大的人口基数和强劲的GDP规模,为山东白酒市场提供了坚实的后盾。在这座酒风浓厚,有着“一县一酒厂”标签的齐鲁大地上,山东白酒市场在主流香型占比、省内外品牌销售情况、核心价格带分布等关键方面的具体情况如何?

01

浓香领先、酱酒出色、清香起势

香型的包容性强

孔孟之乡,好汉之地。山东,作为全国第二个人口过亿的省份,按照搜狐酒评网在2024年的统计结果显示,人日均饮酒量达到83.1mL/人,远超河北(52.6mL/人)、江苏(42.3mL/人)、河南(44.3mL/人),坐稳酒类消费第一的宝座。同时,因GDP名列全国前三,创造了超过600亿元的白酒市场零售总额,呈现出特有的白酒市场面貌。

在香型方面,不同于川酒、苏酒、徽酒浓香独占鳌头,也不同于贵州酒酱香独霸、山西酒清香独酝的香型结构,山东白酒市场香型结构整体呈现出包容性强的特点,浓香、清香、酱香各有千秋。

根据尚善数据调研,具体来看,在50万吨的白酒消费体量中,浓香型白酒达到35万吨,占比高达70%,消费数量上处于完全领先的状态。酱香型白酒因先天稀缺性,消费体量仅为1万吨,占比2%,体量优势不明显。清香型白酒在汾酒带动下迎来回暖复兴,目前拥有10万吨左右的消费体量,占比为20%。

而在600亿元的白酒市场消费规模中,浓香同样保持领先地位,销售额大约320亿元,占比53.33%;酱香在茅台引领下表现出色,销售额为200亿元左右,占比33.33%;清香回暖趋势下拿走了约50亿元的销售额,占比8.33%。

而以芝麻香、兼香、馥郁香为代表的其它香型销售额则在30亿元左右,市场占比约5%。

如此一来,浓香型白酒在山东市场的领先表现,对川酒、苏酒等浓香产区领衔的全国浓香阵营具有重要意义,守住了浓香白酒的北部防线,构筑了黄淮名酒带的战略屏障,抵挡了北下的清香与南上的酱香之间的“双夹击”。

而酱香随着白酒产业进入深度调整期,放缓了这一轮攻势,进入中场调整阶段。但在茅台“压舱石”作用下,酱酒渗透率超过30%,位居全国前列,不过开启酱酒市场整顿修复,向市场理性的状态发展。清香得益于汾酒复兴迅猛攻势,引领汾阳王等区域品牌突围,保持向上生长态势。

02

“茅五汾洋泸”市场占比约38.33%

省内外品牌销售占比近“三七开”

山东,作为华东地区的沿海身份,其省辖内有16个地级市,共58个市辖区、26个县级市、52个县,合计136个县级行政区。庞大的市场曾造就山东产酒大省第一的荣耀,也诞生过秦池、孔府家等传奇品牌故事。

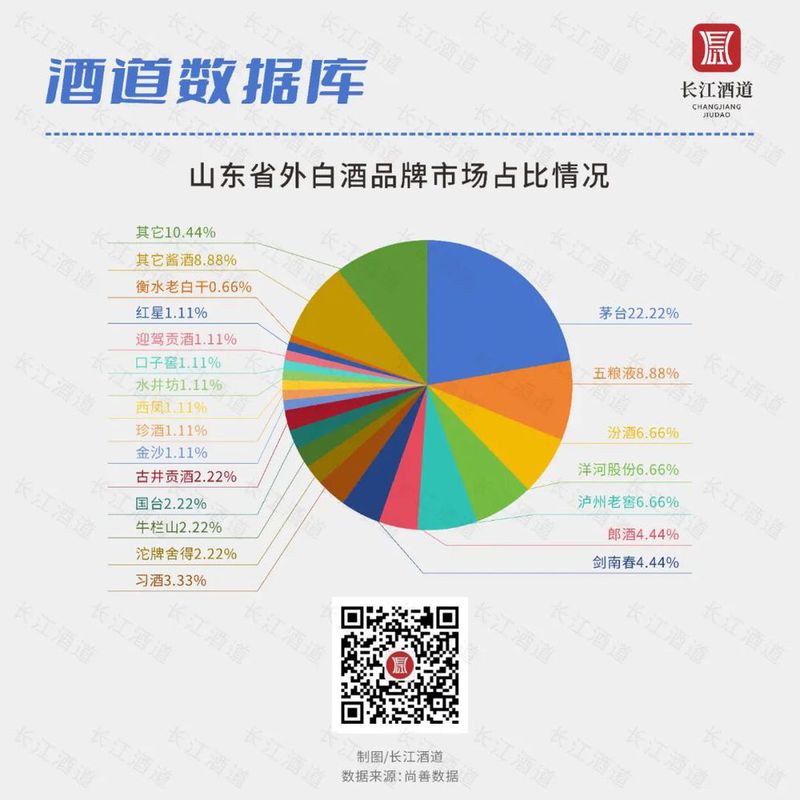

整体来看,在600亿元的白酒消费规模中,2023年山东省外品牌销售额约450亿元,占比75%;省内白酒品牌销售额约150亿元,占比25%。

山东省外品牌以茅台、五粮液、汾酒、洋河、泸州老窖、郎酒、习酒、剑南春、古井贡酒、红星、牛栏山、国台、金沙等品牌为代表。

茅台、五粮液、汾酒、洋河、泸州老窖占据山东白酒市场核心主导,共计拿下约230亿元的销售份额,在山东省外品牌销售份额中占比约51.11%,而在整个市场中占比约38.33%。

省内品牌销售方面,景芝、扳倒井、琅琊台、花冠、古贝春、百老泉、云门、泰山、趵突泉、百脉泉等10余家鲁酒品牌为代表,共计实现销售150亿元。其中,景芝、扳倒井、琅琊台、花冠、古贝春、云门、泰山、趵突泉、百脉泉、百老泉排名居前列,总计超过60亿元。

03

中低端占比近50%

价格带结构丰富多元

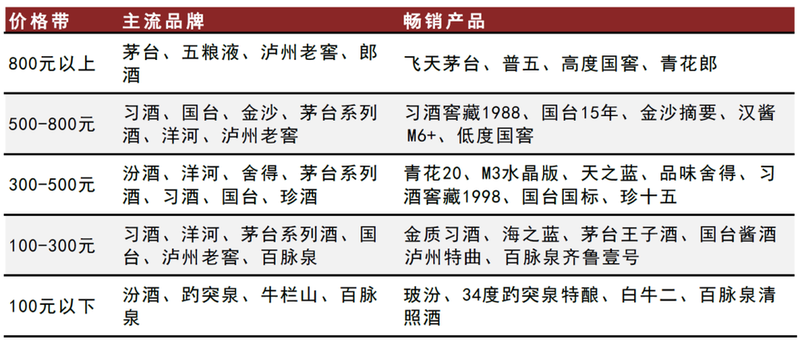

山东白酒市场价格带没有明显的两极分化情况,主要分为2000元、1000元、500-1000元、300-500元、100-300元、50-100元、50元以内,覆盖超高端、高端、次高端、中低端等价格带。

其中,2000元以上超高端价格带基本以茅台为主,市场规模在100亿元左右;千元价格带主要以五粮液、国窖1573、君品习酒、茅台1935、青花郎等高端产品为代表,市场规模在90亿元左右。

500-1000元的次高端价格带整体规模相对偏弱,仅为60亿元+,主要由洋河、泸州老窖、郎酒、习酒、五粮液浓香酒等省外名酒占据。而300-500元中端价格带规模达到90亿元+,洋河天之蓝、水晶剑南春、红花郎、泸州老窖特曲、金质习酒、品味舍得等名酒中价位标品主导。

100-300元则为山东白酒市场核心价格带,整体规模达到150亿元+,是省外品牌中低价位产品与鲁酒区域头部核心标品的主战场。例如茅台迎宾、茅台王子、洋河海之蓝、扳倒井福井、一品景芝、趵突泉酒、景阳春12等等。

低端50-100元、50元以内两个价格带规模分别为60亿元+、50亿元+,超百亿的市场几乎被山东各大区域品牌瓜分,特别是50元以内市场,则是区域地产酒扎堆,体现出“一县一酒厂”的地域特色。

整体来看,山东白酒市场各个价格带都覆盖且差距有限,价格结构丰富多元。特别是300元以内中低端价格带规模达到260亿元左右,占比达到43.33%,接近一半的体量,成为支撑整体的基本盘。

04

消费水平由东至西递减

偏好中低度白酒

即是产酒大省,又是销酒大省,山东白酒市场渠道端结构也呈现分化加剧的情况。山东经销商队伍庞大、数量众多,地县过亿经销商数量大约90家,批发商更是超过12万人,烟酒店超过10万家,分布在各个地级市。具有代表性的酒商有泰山名饮、山东新星、宝真酒业、金多喜、鲁牛商贸等。

在消费市场方面,拥有1.01亿人口的山东白酒市场,在价位方面除以中低端市场为主,高端、次高端白酒市场竞争有限外,整体白酒消费嗜好偏中低度,在多数的大众消费中多以38度、42度为主,而且低度酒在浓香酒中的销售预计达70%左右,低度国窖1573、低度五粮液在山东市场销量渐长。而高度酒消费场景主要集中在商务宴请,由于消费价格偏高,多数为外来品牌。

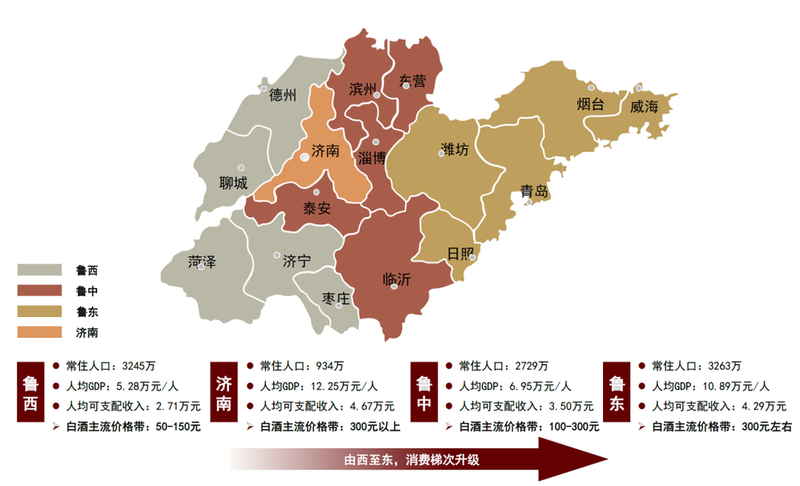

注:常住人口、人均GDP、人均可支配收入均为2021年统计数据

山东拥有济南、青岛、淄博、枣庄、东营、烟台、潍坊等16个地市、136个县级单位、1825个乡镇级行政单位。从区域消费方面来看,大致可以分为四大区域,分别为胶东地区(烟台、威海、青岛等地)、济南地区、鲁中地区(淄博、潍坊等地)、鲁西南地区(德州、菏泽、临沂、枣庄等地),消费水平呈现出由东向西递减的结构,与地区经济发展水平分布呈正相关。

具体来看,以烟台、威海、青岛为主的胶东地区,经济发展水平、社会经贸往来相对较高,酒水消费水平偏高,是名酒覆盖较充分的区域,表现为客单价高。

注:红色框体代表曾经是国企历经改制后成为私营企业,橙色框体代表曾经是国企历经改制后目前依旧是国企,蓝色框体代表一直为国企;数据为对应酒企2021年销售额

省会济南地区呈现出多点开花、多元包容的特点,省外名酒与省内地产酒同台竞技,消费场景以政商务、宴席为主,在整体白酒中渗透率超60%,高端酒中渗透率达到80%,以200-500元价位为主,同样也是酱酒消费主战场。

淄博、潍坊等地所在鲁中地区,聚集了扳倒井、景芝、云门、兰陵等地产酒品牌,区域品牌消费集中,低度浓香型白酒消费能力偏强,且酱酒氛围浓厚。

鲁西南地区省外名优酒消费基础好,也以低度浓香型白酒消费为主。不过,聚集了琅琊台、孔府家酒、景芝、兰陵酒、花冠等地产酒强势品牌,区域品牌势力较强,饮酒量偏大,但消费单价相抵偏低。

✦

好 文 推 荐

✦